Анализът е публикуван в сайта „Икономически живот„. Заглавието е на редакцията на ДЕБАТИ.БГ.

Паричната база у нас нараства чувствително.

Първо, прирастът на депозитите на населението и предприятията в търговските банки (ТБ) е впечатляващ. За последните 4 години (2019-2023 г.) те са се увеличили с повече от 55% (с 11,6% средногодишно!).

Второ, съпоставимо са нараснали и парите в обращение (емитирани от БНБ и намиращи се извън БНБ) – с 11,4% средногодишно.

Паричната маса расте паралелно със средногодишният номинален прираст на БВП за същия период (с 11,1%).

Инвестиционната активност обаче остава относително стабилна на ниски нива,

като показателят „Бруто образуване на основен капитал“ се поддържа малко над минимален праг от 17% от БВП.

Натрупаната депозитна парична маса се съхранява основно в ТБ. Лихвата по депозити с договорен матуритет по нов бизнес за периода е средно 0,4%, докато средногодишната инфлация за същия период е 7,5%, т.е.

натрупаните от населението и икономическите агенти депозити се обезценяват ежегодно с 7%!

Логично е депозиторите да търсят възможности за инвестиции, различни от банкови депозити.

Набиващият се на очи максимално достъпен вариант е инвестиране в жилища.

Търсенето на жилища се увеличава, което стимулира прираста на цените на жилищата, докато в съответствие с преброяването, проведено от НСИ през 2021 г., близо две пети от жилищния фонд у нас (38,9%) е необитаван.

В настоящата бележка се прави опит за проследяване и анализиране на търсенето на жилища като инвестиционен актив. Основа на оценката е динамиката на цените на жилища в периода след пандемията Covid-19. Съпоставя се ценовата динамика у нас с тази в ЕС, както и със сравнимите с България страни в ЕС.

Това са тези страни, с които България споделяше членството си в т.нар. Съвет за икономическа взаимопомощ (СИВ) през втората половина на ХХ в. (до 90-те години на ХХ в.) и които по-късно се включиха в ЕС. Те са 9 страни: България, Естония, Латвия, Литва, Полша, Румъния, Словакия, Унгария и Чехия (страни СИВ-ЕС).

Оценката на средните стойности за групата страни е средноаритметичната.

Използваната информация е изцяло по Eurostat.

Цените на жилищата

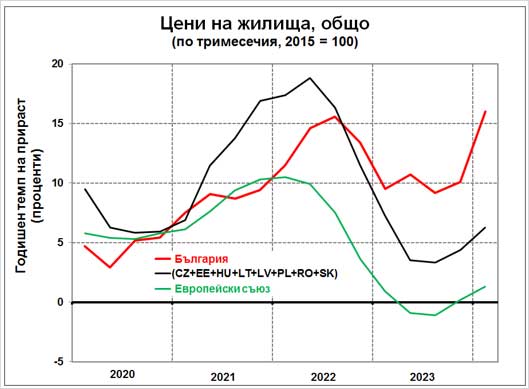

На Фигура 1 са представени темповете на прираст на цените на жилища (общо) по тримесечия на годишна база (т.е. цените в текущото тримесечие съотнесени към цените от същото тримесечие от предходната година) у нас в сравнение с ЕС и с 8-те съпоставими с нас страни – Естония, Латвия, Литва, Полша, Румъния, Словакия, Унгария и Чехия.

Цените на жилища до пандемията Covid-19 следват като цяло относително спокойна и сдържана постъпателна динамика, но след 2019 г. спокойствието се нарушава.

Като основа за промяната може да се посочи възникналата постпандемична несигурност, съчетана с активирането на плана за възстановяване и устойчивост, последвана от повишената инфлация и войната на Русия в Украйна.

Динамиката е определено циклична, в търсене на равновесна позиция.

Заслужава да се отбележи, че цените на жилищата у нас и в страните СИВ-ЕС, както и като цяло в ЕС, бележат съпоставима паралелна динамика, но на различни етажи.

Цените в страните СИВ-ЕС се поддържат сравнително най-високи в ЕС, като основна причина е безусловно протичащата ценова конвергенция. Тя е най-силно изразена у нас.

Най-гладка е кривата в ЕС, докато при другите страни колебанията на годишна основа са чувствителни, зависещи от конюнктурни фактори и въздействия.

При видимото разнообразие на Фигура 1 все пак в последните една-две години се откроява наредба, при която средноевропейските цени са сдържани (дори и отрицателни към средата на 2023 г.), в страните СИВ-ЕС са с около пет процентни пункта по-високи, докато у нас превишението спрямо средноевропейските цени се установява на около десет процентни пункта.

Факторни въздействия и регулации

На съвременния етап два основни фактора въздействат върху търсенето на жилища у нас, респ. върху динамиката на цените на жилища.

Първият фактор е екзогенен. Той е свързан с членството ни в ЕС и се проявява в тенденцията на ценова конвергенция, толкова повече при дългосрочно фиксиран валутен курс.

Той е неизбежен и тенденцията е твърдо действаща, макар и с различна сила в различни подпериоди. Ценовата конвергенция следва общото и цялостно движение на страната ни към европейските реалности.

Вторият фактор е ендогенен. Той е свързан със стремежа на местното население за намиране на сигурен и печеливш актив, в който да се съхраняват отделените и натрупани парични резерви във вид на депозити (спестявания).

Открай време българинът е научен и свикнал да оценява недвижимата собственост като сигурен, твърд и дългосрочно печеливш актив. Съвременните реалности обаче са значително по-различни. Замразяване на капитали във вид на недвижимост (респ. жилища) не е начинът за постигане на устойчива дългосрочна доходност.

Съвременната печеливша инвестиционна активност е инвестирането в производството и икономическата мисъл е открила начин за неговото осъществяване – чрез инвестиции на фондовата борса.

Инвестирането в жилища няма перспектива, няма бъдеще. Безогледното следване на подобна тенденция води до недообмислени инвестиционни решения, до безогледни и социално неприемливи натрупвания от грамади, които не предоставят предпочитана и желана среда на живот.

Бъдещето ще установи безкомпромисно, че прекаленото натрупване на жилища във вид на инвестиция и инвестиционна цел не оправдават своето съществувание.

Въпросът опира до макроикономическа регулация. Управлението на страната има възможности да регулира процеса на търсене на жилища във вид на инвестиционни решения в интерес на цялото общество.

Първо, фондовата борса трябва да заработи така, че да привлича местния депозитор с инвестиционните си възможности. Световната практика е доказала, че подобна цел е напълно постижима. Местните свободни капитали няма да се замразяват, а ще се влеят в производството и ще стимулират икономическата динамика.

Второ, правителството емитира периодично държавни дългове в съответствие с официално приети програми, приоритети и ангажименти.

При наличието на вътрешна финансова стабилност би било възможно правителството да емитира вътрешен дълг във вид на емисии на ценни книжа и на облигации на вътрешния инвестиционен пазар.

Ще се привлекат и акумулират свободните вътрешни капитали като вид инвестиционна алтернатива за решаване на обществени инвестиционни задачи. Платимите лихви по държавния дълг ще се насочат към вътрешните депозитори, а не към инвеститори на международните инвестиционни пазари.

Трето, подобряване на процеса на покупко-продажба на жилища на местния вътрешен пазар. Публична тайна е, че търговията с жилища е своеобразно безплатна от гледна точка на възбуждани данъчни задължения. Световната практика показва, че има изработени достатъчно ефективно действащи регулации, които оскъпяват този процес и пренасочват свободни капитали към производствената сфера.

Заключение

България продължава да заема твърдо последната опашкарска позиция в ЕС по БВП на човек от населението. Макроикономическото управление е длъжно да търси и да намира възможности за стимулиране на местната икономика, така че в относително близка перспектива страната да съумее да се освободи от тази неприятна и подтискаща класификация.

Инвестициите са движещ фактор на икономическия растеж. Инвестиционната активност у нас е слаба и се поддържа слаба. Макроикономическото управление следва да намери начини за стимулиране на инвестиционната активност. Капитали в страната се изработват, но те не се връщат в местната икономика, а предпочитат да напускат страната.

Сблъскваме се със ситуация, при която вода газим, а жадни ходим! Пари има, но капитали не се инвестират в страната!